Основы анализа бухгалтерской отчетности – Ответы на тест Синергия

- В файле 54 вопросов с ответами (полный перечень на момент сдачи теста)

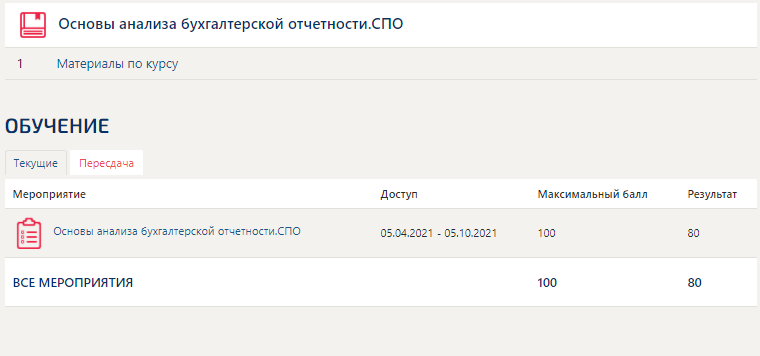

- Итоговая оценка 80 баллов из 100

В описании приведены темы и список вопросов, на которые представлены ответы в файле. Вопросы собраны по результатам нескольких попыток и их список постоянно обновляется. Вся информация набрана в формате Word, что позволяет использовать функцию поиска для удобного фильтра нужных ответов. При помощи готовых ответов вы гарантированно сможете самостоятельно сдать тест на оценку 4 или 5.

Скачиваний: 0

Дата: 15 мая, 2023Содержание

Что входит в состав постоянных активов?

Раздел I «Внеоборотные активы» Бухгалтерского баланса;

Раздел II «Оборотные активы» Бухгалтерского баланса;

Раздел II «Оборотные активы» за минусом Дебиторской задолженности;

Раздел I «Внеоборотные активы» за минусом Незавершенного строительства

Что входит в состав текущих обязательств?

Раздел III «Капитал и резервы»;

Раздел IV «Долгосрочные обязательства»;

Раздел V «Краткосрочные обязательства»;

Все вышеперечисленное;

Увеличение доли собственных средств приводит к:

расширению масштабов производства;

сокращению хозяйственной деятельности;

снижению платежеспособности;

повышению финансовой устойчивости.

Наименее ликвидной частью оборотного капитала организации является:

краткосрочная дебиторская задолженность;

деньги и их эквиваленты;

краткосрочное финансовое вложение;

товарно-материальные запасы.

Чистый оборотный капитал организации представляет собой разницу между:

оборотными активами и краткосрочными обязательствами;

оборотными активами и долгосрочными обязательствами;

внеоборотными активами и краткосрочными обязательствами;

внеоборотными активами и долгосрочными обязательствами.

Величина собственных оборотных средств организации представляет собой разницу между:

собственным капиталом и оборотными активами;

собственным капиталом и внеоборотными активами;

собственным капиталом и краткосрочными обязательствами;

собственным капиталом и долгосрочными обязательствами.

Какие статьи баланса характеризуют стоимость имущества организации:

статьи разделов «Внеоборотные активы» и «Оборотные активы»;

статьи разделов «Капитал и резервы», «Долгосрочные обязательства» и «Краткосрочные обязательства»;

статьи разделов «Внеоборотные активы» и «Капитал и резервы»;

все вышеперечисленные.

Что относится к медленнореализуемым активам?

Запасы НДС долгосрочная дебиторская задолженность прочие оборотные активы;

Запасы НДС краткосрочная дебиторская задолженность прочие оборотные активы;

Денежные средства краткосрочные финансовые вложения;

Внеоборотные активы.

Из приведенных ниже активов выберите наиболее ликвидный:

производственные запасы;

дебиторская задолженность;

краткосрочные финансовые вложения;

расходы будущих периодов.

Из приведенных ниже активов выберите наименее ликвидный:

денежные средства;

дебиторская задолженность;

краткосрочные финансовые вложения;

расходы будущих периодов.

Какие из перечисленных статей пассивов относятся к постоянным:

собственный капитал и приравненные к нему средства;

расчеты с кредиторами;

краткосрочные кредиты и займы;

долгосрочные кредиты и займы.

К быстрореализуемым активам относятся:

денежные средства;

краткосрочные финансовые вложения;

краткосрочная дебиторская задолженность;

Баланс считается абсолютно ликвидным в случае выполнения следующих условий:

А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4

А1 ≥ П1 А2 ≤ П2 А3 = П3 А4 ≥ П4

А1 ≤ П1 А2 ≥ П2 А3 ≤ П3 А4 ≥ П4

А1 ≥ П1 А2 ≥ П2 А3 ≤ П3 А4 ≥ П4

Ликвидность актива представляет собой:

способность организации отвечать по своим обязательствам;

скорость оборота финансовых ресурсов организации за определенный временной период;

независимость организации от внешних источников финансирования;

способность актива трансформироваться в денежные средства за определенный временной период.

Наличие у организации денежных средств, достаточных для расчета по кредиторской задолженности, требующей немедленного погашения – это:

ликвидность;

платежеспособность;

оборачиваемость;

платежный излишек.

Для оценки платежеспособности организации используется:

коэффициент абсолютной ликвидности;

коэффициент оборачиваемости дебиторской задолженности;

коэффициент рентабельности собственного капитала;

коэффициент финансовой устойчивости.

Коэффициент срочной ликвидности показывает:

какую часть долгосрочных обязательств организация может погасить, мобилизовав абсолютно ликвидные и быстрореализуемые активы;

какую часть долгосрочных обязательств организация может погасить, мобилизовав все оборотные активы;

какую часть краткосрочных обязательств организация может погасить, мобилизовав абсолютно ликвидные и быстрореализуемые активы;

какую часть краткосрочных обязательств организация может погасить, мобилизовав все оборотные активы.

Коэффициент абсолютной ликвидности показывает:

какую часть краткосрочных обязательств организация может погасить в ближайшее время;

какую часть всех обязательств организация может погасить в ближайшее время;

какую часть краткосрочных обязательств организация может погасить, мобилизовав все оборотные активы;

какую часть долгосрочных обязательств организация может погасить в ближайшее время.

Коэффициент текущей ликвидности показывает:

какую часть краткосрочных обязательств организация может погасить, мобилизовав все оборотных активов;

какую часть долгосрочных обязательств организация может погасить, мобилизовав абсолютно ликвидные и быстро реализуемые активы;

какую часть долгосрочных обязательств организация может погасить в ближайшее время;

какую часть краткосрочных обязательств организация может погасить в ближайшее время.

По какой формуле можно сделать прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

А1 – П1;

А2 – П2;

А3 – П3;

(А1 А2) – (П1 П2).

Предприятие считается платежеспособным, если соблюдается следующее условие:

ОА ≥ КО или СОС ≥ СО;

ОА ≥ КО или СОС ≤ СО;

ОА ≤ КО или СОС ≥ СО;

ОА ≤ КО или СОС ≤ СО;

Коэффициент финансовой независимости рассчитывается как отношение:

собственного капитала к валюте баланса;

собственного капитала к заемному капиталу;

заемного капитала к собственному капиталу;

заемного капитала к валюте баланса.

Какой коэффициент показывает какая часть оборотных активов финансируется за счет собственных средств?

Коэффициент финансовой независимости в части формирования запасов и затрат;

Коэффициент обеспеченности собственными источниками финансирования;

Коэффициент финансовой независимости;

Коэффициент финансовой устойчивости.

Что 1 рубль заемного капитала приходится на 1 рубль собственного капитала;

Что 1 рубль собственного капитала приходится на 1 рубль заемного капитала;

Что 1 рубль активов приходится на 1 рубль собственного капитала;

Что 1 рубль собственного капитала приходится на 1 рубль активов.

Какое соотношение кредиторской и дебиторской задолженности наиболее выгодно предприятию:

К/Д > 1;

К/Д < 1;

К/Д = 1;

К/Д = 0.

По расчетам абсолютных показателей финансовой устойчивости модель (0;1;1) соответствует:

абсолютной финансовой устойчивости;

нормальной финансовой устойчивости ;

неустойчивому финансовому состоянию;

кризисное (критическое) финансовое состояние.

Показатели оборачиваемости характеризуют:

платежеспособность;

рентабельность;

деловую активность;

финансовую устойчивость.

Анализ, который позволяет установить, насколько рационально предприятие управляет собственными и заемными средствами в течение анализируемого периода – это анализ:

платежеспособности;

рентабельности;

ликвидности;

финансовой устойчивости.

Показатель, характеризующий период времени за который предприятие покрывает срочную задолженность – это …

коэффициент оборачиваемости дебиторской задолженности;

коэффициент оборачиваемости кредиторской задолженности;

продолжительность оборота дебиторской задолженности;

продолжительность оборота кредиторской задолженности.

Период оборота дебиторской задолженности определяется как:

отношение количества дней в периоде к коэффициенту оборачиваемости дебиторской задолженности;

отношение коэффициента оборачиваемости дебиторской задолженности к количеству дней в периоде;

отношение количества дней в периоде к средней величине дебиторской задолженности;

отношение средней величины дебиторской задолженности к количеству дней в периоде;

Показатель, характеризующий отношение стоимости произведенной продукции к среднегодовой стоимости основных средств – это:

фондоемкость;

фондоотдача;

фондорентабельность;

фондовооруженность.

Оборачиваемость кредиторской задолженности определяется как отношение:

выручки от реализации к средней величине кредиторской задолженности;

средней величины кредиторской задолженности к средней величине дебиторской задолженности;

оборотных активов к кредиторской задолженности;

средней величины дебиторской задолженности к выручке от реализации.

Коэффициент рентабельности продаж – это:

отношение прибыли от продаж к выручке от продаж;

отношение чистой прибыли к выручке от продаж;

отношение чистой прибыли к величине активов;

отношение себестоимости к выручке от продаж;

Коэффициент рентабельности собственного капитала отражает:

величину прибыли от продаж, приходящейся на каждый рубль собственного капитала;

величину выручки, приходящейся на каждый рубль собственного капитала;

величину чистой прибыли, приходящейся на каждый рубль собственного капитала;

величину себестоимости, приходящейся на каждый рубль собственного капитала.

Показатель, определяющий величину среднегодовой стоимости основных средств (фондов) приходящуюся на 1 рубль выручки – это …

фондоемкость;

фондоотдача;

фондорентабельность;

фондовооруженность.

Определение удельного веса отдельных статей в итоге баланса и оценка его изменений производится на основе:

вертикального баланса

горизонтального баланса

бухгалтерского баланса предприятия

Краткосрочные пассивы предприятия включают в себя:

заемные средства

кредиторскую задолженность предприятия

денежные средства и краткосрочные финансовые вложения

Характеристика относительных темпов роста/снижения показателей производится на основе:

вертикального баланса

горизонтального баланса

бухгалтерского баланса предприятия

Оборотные активы предприятия не включают в себя:

запасы предприятия

дебиторскую задолженность

незавершенное производство

долгосрочные финансовые вложения

Способность предприятия превращать свои активы в денежные средства - это:

ликвидность

деловая активность

платежеспособность

Наиболее значимым из коэффициентов платежеспособности для инвесторов предприятия является:

коэффициент абсолютной ликвидности

коэффициент ликвидности

коэффициент покрытия

Ранжирование дебиторской задолженности по различным срокам оплаты позволяет выявить:

величину неоправданной дебиторской задолженности

величину резерва за счет оправданной дебиторской задолженности

величину неучтенной дебиторской задолженности

изменение дебиторской задолженности по сравнению с предшествующим периодом

Вставьте пропущенную фразу: «одним и основных условий финансовой устойчивости предприятия является приток денежных средств...»:

«... от текущей деятельности предприятия...»

«... покрывающий расходы по текущий деятельности...»

«.. .обеспечивающий покрытие его краткосрочных обязательств...»

«...обеспечивающий покрытие его обязательств...»

Коэффициент выбытия основных средств рассчитывается с учетом:

величины основных средств на начало отчетного периода

величины основных средств на конец отчетного периода

износа основных средств

основных средств, поступивших в течение отчетного периода

средней величины основных средств за отчетный период

Наличие у предприятия денежных средств и их эквивалентов, достаточных для расчета по кредиторской задолженности, требующей немедленного погашения, это:

ликвидность

платежеспособность

платежный излишек

Наиболее срочными обязательствами среди перечисленных ниже являются:

денежные средства и краткосрочные финансовые вложения

долгосрочные обязательства предприятия

собственный капитал предприятия

краткосрочные кредиты банков

Недостаток собственных оборотных средств предприятия - это характеристика:

абсолютной финансовой устойчивости

нормальной финансовой устойчивости

неустойчивого финансового состояния

кризисного финансового состояния

Величина оборотного капитала при проведении анализа текущей платежеспособности, представляемой собой:

долю активного предприятия в составе внеоборотных активов

сумму превышения оборотных активов над внешними обязательствами

сумму внешних обязательств фирмы нарастающим итогом за год

При проведении анализа финансовой устойчивости, о финансовом благополучии фирмы будет свидетельствовать показатель доли источников собственных средств составляющий:

не менее 50% всех источников

не менее 30% всех источников

отсутствие собственных источников

При проведении анализа оборачиваемости оборотных активов рост значения коэффициента оборачиваемости в динамике будет свидетельствовать:

о замедлении оборачиваемости оборотных активов и улучшении финансового состояния предприятия

об ускорении оборачиваемости оборотных активов и улучшении финансового состояния предприятия

об ускорении оборачиваемости оборотных активов и ухудшении финансового состояния предприятия

В строке «приобретение дочерних организаций» формы «Отчет о движении денежных средств» должно быть отражено следующее «…»

- вклад в уставный капитал другой организации, в том числе и дочерней, если куплена большая часть его акций (или долей);

организация приобрела дочернее предприятие по договору продажи.

Ликвидность предприятия определяется …

способностью преобразовывать свои активы в денежные средства за минимальные сроки

способностью организации отвечать по своим обязательствам в сжатые сроки

независимостью организации от внешних источников

скоростью оборота финансовых ресурсов за определенный временной промежуток

Неверно, что анализ финансовых результатов деятельности предприятия включает … анализ

структурный

трендовый

экономический

горизонтальный

Показатели оборачиваемости характеризуют …

рентабельность

деловую активность

платежеспособность

финансовую устойчивость

«Хороший» баланс характеризует то, что …

доля собственных средств в оборотных активах должна быть меньше 10%

темпы прироста оборотных активов должны быть выше, чем темпы прироста внеоборотных активов

темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковы

темпы роста заемного капитала должны превышать темпы роста собственного

валюта баланса в конце отчетного периода должна увеличиваться по сравнению с началом периода